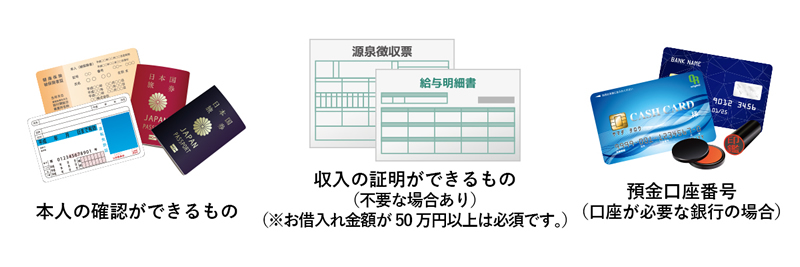

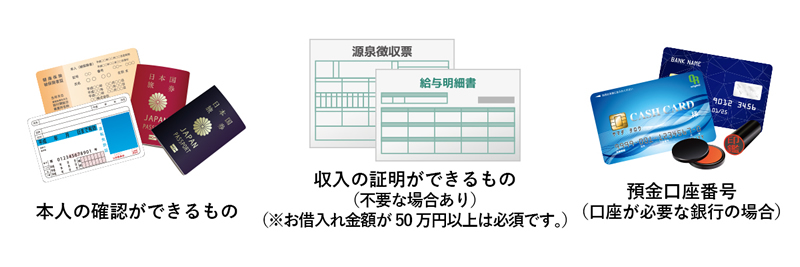

Q.申込み時に必要な書類は?

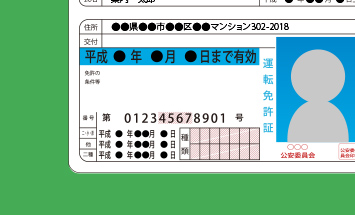

本人確認資料(運転免許証、健康保険証(※)、パスポートなど)が必要となります。

また、ご契約内容によっては収入を証明する資料(直近の給与明細書、源泉徴収票、所得証明書、確定申告書など)が必要となる場合がございます。

※保険証等、顔写真がない身分証明書の場合、2点の書類提出が必要です。(例:保険証+住民票)

Q.申し込みや契約時、自宅や勤務先へ電話連絡は来ますか?

勤務先の確認や、申込内容に間違いがないかなどを確認するために、ご自宅(携帯談話に設定すれば携帯へ)および勤務先へ連絡する場合があります。

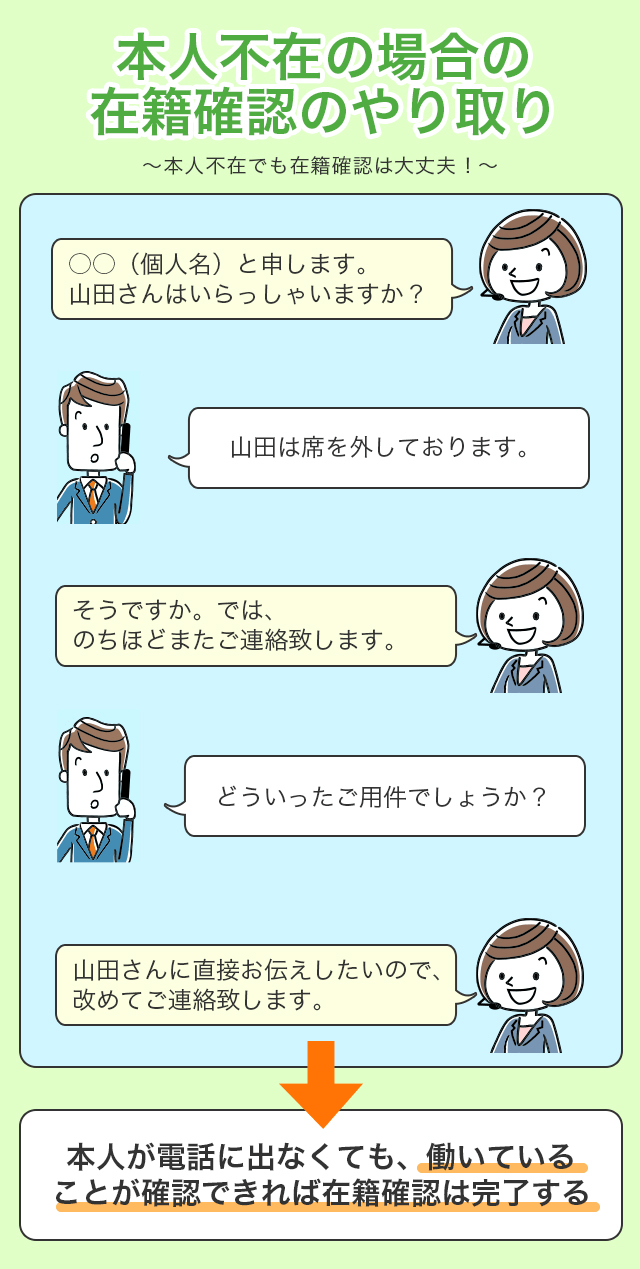

Q.在籍確認の手順を教えてください

勤務先の在籍確認を行う際、お電話は原則個人名でお掛けします。第三者に申込情報を漏らす事はありませんのでご安心下さい。

本人不在でも在籍確認は大丈夫

◆例、申込者が「山田さん」の場合

「○○(個人名)と申します。山田さんはいらっしゃいますか?」と相手が尋ねます。「山田は席を外しております」と回答されれば、本人不在でも勤務先の在籍確認はできています。

◆例、派遣社員の場合

派遣で働いている場合は、登録派遣会社に電話がきます。上記と同様、本人が出れなくても在籍確認は可能。※派遣社員の方は申込む時に派遣先ではなく、¨登録している派遣会社(本当の勤務先)¨の情報を入力します。

勤務先が休みの場合は?

後日、改めてお電話します。¨今日は勤務先が休みだから後日申込みしよう¨ 等の気づかいは不要です。お急ぎであれば、お勤め先が休みでも申込みは先に済ませた方が良いです。

Q.契約には、収入証明書は必要ですか?

50万円超の利用限度額をご希望の場合には、収入証明書のコピーが必要です。

「給与明細書」・「源泉徴収票」・「住民税決定通知書」・「納税証明書(個人事業者の方)」・「確定申告書第1表・第2表」等いずれかが必要となります。詳しくは各金融機関の公式サイトでご確認ください。

Q.申し込みや契約時、自宅や勤務先へ何か書類が送られてきますか?

お申込方法やご契約方法などにより異なります。

自動契約機でカードをお受け取りの場合は、ご自宅や勤務先への書類の送付はありません。

ご利用明細が送付される金融機関もありますが、WEB明細(ネットで明細を見る)に変更すればご自宅に利用明細の送付もありません。

郵送で契約やカードのお受け取りをご希望の場合は、カード、書類をご自宅へ郵送します。封筒はカードローンと分からないように配慮されています。封を開けない限り第三者に知られる事はありません。

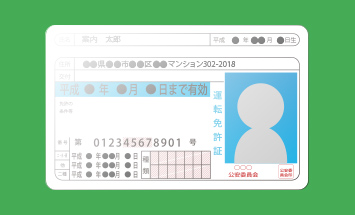

Q.身分証明書、提出の際の注意点はありますか?

写真撮影に不備があると再提出が必要となります。

審査をスムーズにすませたいなら以下の点にご注意ください

【提出書類撮影時の注意】

|

ぼやけている 写真にピントを合わせてください |

|

|---|---|

|

反射している フラッシュは使用しないでください |

|

|

余白が大きい 画面全体に書類が写るように撮影してください |

|

|

はみ出している 書類は全体像が必要です |

|

※写真が苦手な方はFAXで提出も可能です。

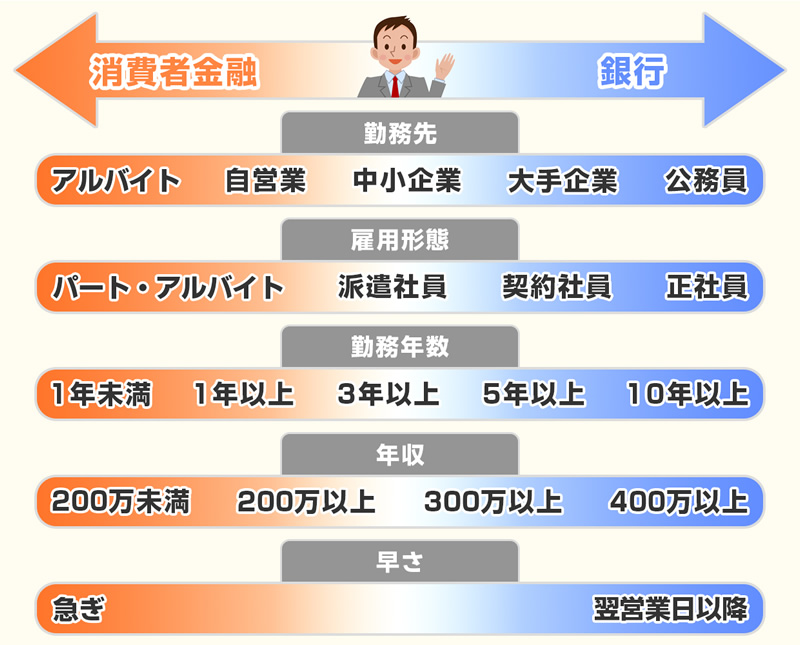

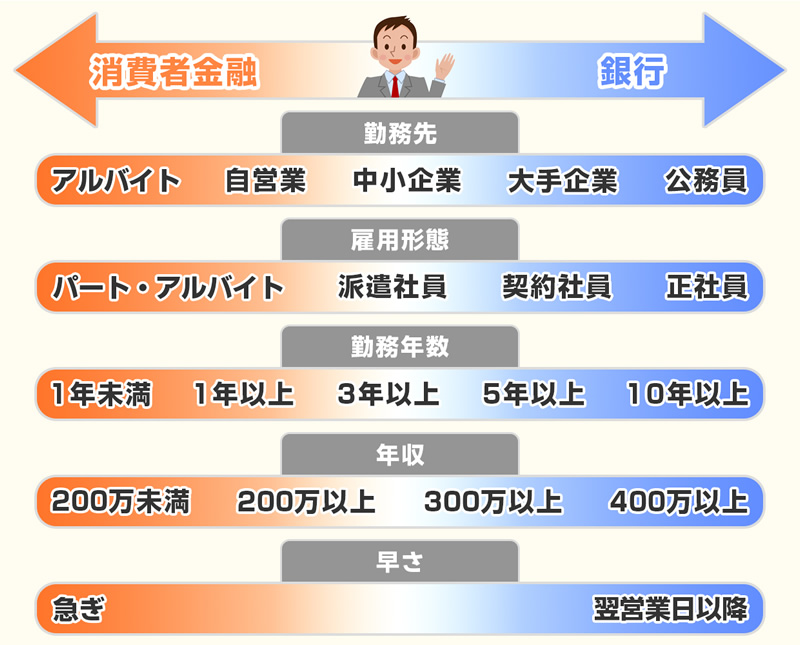

Q.信用度の目安、スコアリングが知りたい

スコアリングとは統計的モデルに基づいて信用度を点数化、与信可否を判断するシステムをいいます。

一般的にはイラストのようになりますが、パート、アルバイトの方も数多く銀行カードローンは利用しています。あくまで参考のイラストとなります。オレンジが多くなるほどスコアリング(属性ポイント)が低くなります。

Q.カードローンの審査について

審査の通過率は平均では消費者金融は40%台、銀行は30%台になります。厳しい数字に見えてしまいますが、すでに複数借入れのある方が一定数申込みするためです。

利用がはじめてであれば、そこまで心配する必要はありません。

金融機関が今まで蓄積したデータ(属性モデル像による統計データ)と申込者が入力した最低限の情報(スコアリング方式、属性ポイント制)をコンピューターで照会し判定しています。

細かい審査基準は各社により異なりますが、利用者が申込みフォームに情報を入力。入力データが貸金業社が融資できる最低限の基準を上回り属性モデル像(※1)による統計データと照会、融資可能と判断されれば審査結果がパソコンやスマートフォンの画面、又はメールなどで回答されます。

※1 膨大な今までの顧客との取引データの中から申込者に近い属性を持つ人をモデル像としてピックアップします。

ピックアップされたモデル(サンプルと解釈してください)が新規契約後、どのような利用していたのかを確認し、そこから申込者の未来の利用状況を予測するシステムです。※限度額は審査のうえ決められます。引き上げ希望の場合、再審査が必要です。

【審査の申込みに入力する主な情報は以下の通りです。】

・住所、氏名、年齢、職業、雇用形態(社員、契約社員、アルバイト、パート)等勤務先の在籍年数、年収、持ち家か借家

・現在の住居の居住年数(一般的に長く居住していた方が有利ですが例外あり(※1))

・他社での借入れ件数、借入れ金額

【審査の具体的な判断材料】

①年齢:各社とも対象年齢が決まっています。だいたい満20歳以上から65歳、69歳などが申込み対象です。なかには55歳以下と厳しい条件付けをしている会社もあります。

②職業:審査に有利な職業、不利な職業があります。もっとも評価が高いのは公務員です。原則、リストラがなく収入が長期的に安定しているため高ポイントになります。

また公務員の中でも特に自衛官の評価が高いです。属性モデル像による統計データで信用が高いのでしょう。性格も真面目な人が多いのではないでしょうか?

逆に評価が低いのは水商売やパチンコ店など離職率の高いお仕事です。収入が多くても評価は低くなりがちです。

TVタレントも評価は低いです。やはり浮き沈みの激しい業界のためです。

これら以外で意外と評価が低いのは外資系企業の社員です。例え高収入でも、日本企業に比べリストラが多いのが原因です。実は高収入の大手外資系より、地域に根差した中小企業の方が評価が高い場合も多いです。

金融機関が最も重要視しているのは継続し安定した収入がある事です。

【評価の基本的な基準は以下の通りです。】

自衛官>一般公務員>正社員>外資系社員>自営業(高収入の場合は評価があがります。)派遣社員>アルバイト、水商売(高収入でも継続性が低く、貸倒率も高い傾向にあります。)>年金受給者

評価が低い職業でも諦める必要はありません。そもそも審査は初回のご契約額(利用限度額)を決めるためのものなので、滞りなく返済(利用)していれば増額可能と連絡が来ることもあります。

ローン会社は申込者の信用度で限度額を決めます。

勤務先が大手企業だから有利というのは最初の契約時だけです。

また審査基準は貸金業者により異なります。A社で審査が落ちてもB社ではあっさり審査通過という事も珍しくありません。

【勤務先の在籍年数は長い方が有利】

同じ会社に長く在籍していれば信用度は高くなります。

【居住年数は長い方が有利(※1)】

(※1)ただし、居住年数が短くても、勤務先の在籍年数が長ければ、転勤などの可能性もあるためマイナスにはならない場合もあります。この辺りの判断は各貸金業者により異なる可能性があります。

【年収や他社での借入れ件数、借入れ金額について】

審査では収入の安定性、収入と借入れ希望金額のバランス(無理なく返済可能か)、他社の借入件数で判断されます。一般的に他社への借入件数が多いと評価は下がります。

ただし、他社に借入れがあっても1社程度ならマイナス評価にならない場合があります。

【既婚者、独身の違い】

独身だと可処分資金(自由に使えるお金)が多いですが、ある程度の年齢の場合、結婚している方が評価が高い傾向にあるようです。例えば某銀行では結婚している方が評価が高いです。

家族がいると、ちゃんと返済しなければいけないという気持ちになるからでしょう・・・。

消費者ローンの場合、自由に使えるお金が多い独身の方が評価が高くなる可能性はあります。結婚の有無は各社とも評価が異なります。

一般的にはイラストのようになりますが、パート、アルバイトの方も数多く銀行カードローンは利用しています。あくまで参考のイラストとなります。複数オレンジがあるほどスコアリング(属性ポイント)が低くなります。

Q.審査の通過率を少しでも上げたいなら・・・

限度額は欲張らず今必要な金額で申込みましょう。まず審査を通す事が重要です。

【希望限度額が低ければ審査が早くなりやすいというメリットもあります。】

(※30万円借りれれば良いのに100万円で申込んだりしないという意味です。)

限度額の変更は、契約後でも会員ページや電話で申請できます。※ただし、再審査になります。

【お申込み時の注意、確認事項】

携帯番号だけでなく自宅の固定電話があれば必ず入力しましょう。審査の通過率が上がります。

電話番号、メールアドレスの間違いに注意しましょう。連絡が取れずに審査に落ちている方が多いためもったいないです。

自宅の固定電話を入力しても¨ご連絡先を携帯電話に指定¨すれば金融機関は自宅に電話はかけません。

お申込者のプライバシーには最大限配慮されますのでご安心ください。記載内容を全てご確認いただき、入力内容に間違いがないようにご注意ください。

【提出書類の写真は鮮明なものを※お急ぎの方は要注意】

スマホなどで写真を撮り運転免許証や社会保険証を撮影し提出する場合、写真は鮮明なものでお願いします。

【提出書類撮影時の注意】

|

ぼやけている 写真にピントを合わせてください |

|

|---|---|

|

反射している フラッシュは使用しないでください |

|

|

余白が大きい 画面全体に書類が写るように撮影してください |

|

|

はみ出している 書類は全体像が必要です |

|

※写真が苦手な方はFAXで提出も可能です。

はっきり確認できない部分があると再提出を求められます。審査時間も伸びてしまいますのでご注意下さい。

Q.30歳以上の現金主義は審査落ちしやすい?

30歳以上で自動車ローンなどローンの履歴がない方を【スーパーホワイト】と言います。

ある銀行の方とお話しした時に「うちの顧客ターゲットは主に30歳以上の会社員(理想は)」「ローンの履歴がないと審査に落とす」と言うお話を聞きました。

【スーパーホワイトは警戒される】

30歳以上でローンの履歴がないと過去に破産している可能性があるから審査に通さないとお話ししていました。

もちろん、スーパーホワイトが悪いという事ではありません。貸し手、審査をする側からすると不安材料になるのです。

【ただし、金融機関の審査はもう少し複雑だと思われます。】

例えばスーパーホワイトでも、都内に在住している方なら自動車ローンを組んだことがなくてもおかしくないはずです。地方在住でスーパーホワイトが警戒されると編集部では考えています。

【スーパーホワイトが理由で銀行カードローンの審査に2社落ちてしまった可能性がある場合】

銀行ではなく、消費者金融のカードローンに申込みしてみましょう。あっさり通る可能性もあります。あとで銀行に借り換えするのも選択肢として良いと考えています。

Q.信用情報機関に提供される情報とは

借入れをすると下記の情報が指定信用情報機関に提供されます。

貸金業者が借り手の返済能力を超える貸付けを防止するため、借り手の総借入残高を把握するために提供されます。

他社での契約金額、残高、延滞の有無が共有されます。新たに追加でローンを申込む場合、他社の借入残高の嘘は付かないようにして下さい。

<本人を識別するための情報>

(1)氏名

(2)住所

(3)生年月日

(4)電話番号

(5)勤務先の商号または名称

(6)運転免許証の交付を本人が受けている場合は、その記号番号

(7)健康保険証などの本人確認書類に記載されている本人を特定するに足りる記号番号(当該書類により本人確認を行った場合)※配偶者貸付けを締結している場合には、配偶者に係る上記(1)~(7)の情報

<契約内容など>

(1)契約年月日

(2)貸付けの金額 (契約した金額)

(3)貸付けの残高 (借入れ残高)

(4)元本または利息の支払の遅延の有無

(5)総量規制の除外契約・例外契約に該当する場合はその旨

Q.住宅ローンの審査に影響はある?

カードローンを利用すると住宅ローンの審査に影響があるのでは?多くの利用者が検索しています。

影響があるケースは主に下記の4つです。

【現在、カードローンで借入れがある場合】

住宅ローン以外に借入れがあるのは審査で不利になります。全額返済しカードを解約してから住宅ローンを申込みましょう。

【カードローンの借入れはないがカードは手元に残している】

借入れ残高がなくても、カードを手元に残しているといつでもお金を借りられる状態です。

例えばカードローンの限度額が200万円の場合、200万円の借入があると同等に判断されてしまいます。(いつでもお金を借りられる状態のため)カードを解約してから住宅ローンの審査を申込みしましょう。

【カードローンは解約済みだが、過去に延滞していたことがある】

厳しく見られてしまいます。延滞の履歴は最長5年間信用情報に残ってしまいます。延滞はしないように、くれぐれも注意してください。

【現在、カードローンの返済を延滞中】

当然厳しく見られます。住宅ローンは通らない可能性が高いです。

住宅ローンを申し込む前に

住宅ローンの審査を申込む前にカードローンは全額返済しカードを解約しましょう。利用時は返済遅れをしないようにご注意ください。

近年、銀行にとってカードローン、フリーローンは重要な収入源です。過去にカードローンを利用していても問題ないと公に回答している銀行もあります。返済遅れに注意し計画的にご利用ください。

Q.繰り上げ返済、一括返済は可能ですか?

どちらも可能です。余裕がある時は多めに返済する事で利息の負担が少なくなります。

Q.返済はどのようにすれば良いですか?

金融機関が提携しているATM(コンビニに設置のATMなど)や口座引き落としなどとなります。

Q.少し多めに返済した場合の返済回数や利息が知りたいです。

返済シュミレーションを用意しています。現在の借入金額、金利、月々の返済金額を入力すると

返済期間(返済回数/毎月払い)、総利息金額、総返済金額が表示されます。活用してください。

こちらで試算できます。

Q.利息の計算方法について

カードローンの利息は借入期間のみかかります。

【計算方法】

借入残高×借入利率÷365日×借入期間(日数)=利息となります。

10万円を30日間借りた場合、以下が金利計算の例です。

利率(年)が1.9%の場合:10万円×1.9%×30日÷365日=156円

利率(年)が4.5%の場合:10万円×4.5%×30日÷365日=369円

利率(年)が10.0%の場合:10万円×10%×30日÷365日=821円

利率(年)が15.0%の場合:10万円×15%×30日÷365日=1,232円

利率(年)が18.0%の場合:10万円×18%×30日÷365日=1,479円となります。

Q.実際に下限金利(最低金利)で借りられる?

カードローンの金利は信用力で決められます。

大きな限度額をもらえる方ほど低金利が適用される仕組みです。

金利(年)3.0%~18.0%の場合、金利(年)3.0%で借りられる人はいるの?見せ金利(客寄せ用の金利)じゃないの?と考えてしまいますが、実際に金利(年)3.0%で利用しているユーザーは一定数必ずいます。

【見せ金利(客寄せ用の金利)は金融庁に指摘されてしまう】

信用力が高く、定期的に利用すれば、下限金利が適用される可能性はあります。

Q.返済総額、利息を含めた総費用の代表例

本サイトに掲載中のローンは年率最大20.0%(20.0%は遅延損害金を含む金利です。)返済期間は1ヶ月~最長20年です。

ローン返済総額の代表例

年率17.8%(元利定額返済方式)で20万円を12ヶ月で返済した場合の返済総額は219,796円(月々18,316円)です。

年率1.8%(元利定額返済方式)で20万円を12ヶ月で返済した場合の返済総額は201,948円(月々16,829円)です。

Q.どの位の人が利用しているの?

日本信用情報機構、2019年4月末現在のデータでは、借入の残高のある利用者は1,090.9万人です。一契約当たりの残高49.8万円となっています。

就業者数は6708万人ですから、就業者数に対しおよそ6人に1人となります。カードローンは最も身近なローン商品です。

Q.クレジットカードのキャッシングと

どちらがおトクですか?

平均的な金利の低さ、返済方法の柔軟さでカードローンがおすすめです。

クレジットカードのキャッシングはほとんどが金利(年)15%ですが、銀行のカードローンであれば金利(年)1.8%~14%台が多く、信用力により金利が変わります。カードローンは金利(年)10%以下で利用している方も多いです。また初回に金利(年)14%台が適用されても利用実績を積むことで金利が下がる事が多く「お金を借りる」という面ではクレジットカードよりおすすめです。

近年、クレジットカードのリボ払いを利用している方は金利の見直しのためにカードローン申込む方も多いです。

Q.カードローンの仕組みについて

利用限度額の範囲内であればATMなどから何度でも自由に借入することができます。

限度額の範囲内ですから、例えば50万円の限度額で契約すると、初回に必要な金額が20万円であってもATMから30万円引き出すことが可能です。さらに資金が必要になったら追加の借入も可能です。

(すでに30万円借入した場合、残り20万円引き出せます。※50万円の限度額で契約した場合)

必要な時に借り増しできるため、証書貸付方式(見積書などを提出するローン) と異なり利便性の良いローン商品です。

【返済の自由度も高い】

最小返済額での返済はもちろん、繰り上げ返済、一括返済も可能です。

【まとめると】

限度額の範囲内であれば必要な時に、必要な金額を借入れでき(借り増しも可能)、返済の自由度も高いのが選ばれている理由でしょう。カードローンはローン初心者に利用しやすい商品です。

※限度額は審査のうえ決められます。引き上げ希望の場合、再審査が必要です。

Q.カードだけ作れますか?

急な出費に備えてカードだけお作りいただくことができます。年会費は無料です。

利息は¨借りた日数分¨のみなので作るだけなら利息はかかりません、ご安心ください。

Q.カードローンの選び方は?

まず、金利は個々の信用力で決まります。信用力が低い場合、初回の金利は上限の金利が適用されます。

金利(年)1.8%~14.5%の場合、金利(年)14.5%が適用される可能性が高いです。

逆に信用力が高い場合、初回から限度額100万円以上、金利(年)10%以下になる場合もあります。

そのため、申込む時に自らの信用力を客観視してみる必要があります。

パート、アルバイト、水商売の方であれば上限金利が適用される可能性が高いです。そして審査通過を重要視するなら上限金利が高い消費者金融に申込んだ方が無難です。ただし、パート、アルバイトの方でも勤続年数が長ければ銀行を選択しても良いでしょう。

公務員や上場企業の会社員は信用力が高めなので最初から銀行を選択しても良いと思います。最終的には各々の判断で申込み先は決めて下さい。

なお申込み当日の借入(当日融資)を希望の場合は消費者金融のみ選択可能です。

※銀行は最短で翌営業日以降に借入可能となります。

かんたん入力!

シミュレーションで利息をチェック

カードローンの利息は契約してからではなく、

借りた(お金を引き出した)日数分のみです。

お客様のご利息を試算できます!

借入ご希望金額

実質年率

ご利用日数

25歳以上の方におすすめの銀行カードローンです

スマホで本人確認資料のアップロードも簡単

提携コンビニATM手数料無料で利便性◎